L’arte di vincere la si impara nelle sconfitte.

(Simón Bolívar)

Non sempre le azioni battono le obbligazioni.

Pur essendo sostenitori delle azioni (sulla base di dati storici e dell’esperienza dei più grandi investitori di tutti i tempi) come strumento migliore per accrescere il proprio capitale su orizzonti temporali lunghi ( almeno 15-20 anni), dobbiamo però riconoscere che non sempre sia stata la scelta migliore in termini di rendimento.

Considerando il periodo 1926-2020, le obbligazioni a lungo termine (quelle con scadenza residua di 20+ anni) hanno battuto le azioni, considerando finestre termporali d’investimento di 20 anni, l’8.7% delle volte (percentuale piccola, ma non nulla) . Estendo la finestra temporale a 30 anni, la percentuale di volte in cui un investimento obbligazionario ha battuto l’indice azionario è stata leggermente sotto l’1%.

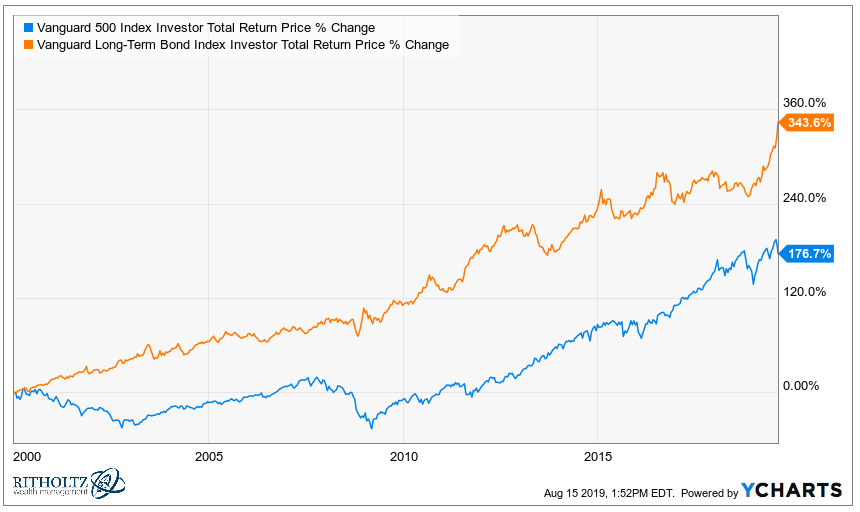

Se poi consideriamo il passato recente, ovvero il periodo 2000-2019, notiamo dal grafico seguente come anche in questo caso le obbligazioni abbiano avuto la meglio.

Non capita dunque spesso, ma non è nemmeno un evento “impossibile”, il fatto che nel lungo termine le obbligazioni abbiano la meglio su un investimento azionario.

Certo, con i tassi attuali in giro per il mondo, sarà comunque molto difficile che nei prossimi decenni le obbligazioni possano avere rendimenti superiori a quelli di un investimento azionario, per non dimenticare, inoltre, lo spettro sempre presente di una ripresa dell’inflazione, che avrebbe un effetto molto negativo sulle obbligazioni di lunga durata.

Quindi la domanda è: le obbligazioni sono da considerare anche in futuro?

Almeno quelle indicizzate all’inflazione senz’altro sì, e di fatti sono presenti, seppur in piccola parte, nella nostra asset allocation strategica di lungo termine.

La parte preponderante rimarrà comunque sempre l’azionario mondiale, comprensivo dei paesi emergenti, migliore scommessa per il lungo termine (sopratutto per il rischio inflazione), come il buon William Bernstein suggerisce nel suo libro “Deep Risk: How History Informs Portfolio Design“.

Buongiorno, molto interessanti articoli, spunti e considerazioni..li trovo un aiuto e un sostegno prezioso. Condivido l’idea dell’azionario globale, ma volevo chiedere un parere personale: potrebbe aver senso, dovendo incrementare (nuova liquidità) la posizione azionaria (già abbastanza ben diversificata tra globale, emergenti e reit), puntare su quello che è rimasto un po’ piu indietro (azionario globale value, europeo, reit globale, o anche emergente, piuttosto che il world)? Grazie

Bella domanda! Personalmente non ho nulla in contrario al cosiddetto “tilt”, quindi la risposta è si purchè con percentuali di allocazione ridotte (parere personale).

Fra le opzioni che hai menzionato, opterei per un global REIT. Gli emergenti sono già previsti nel indice All world e qualora abbiano in futuro una buona crescita, ci penserà comunque l’indice ad aumentare il loro peso.

Grazie per il tuo intervento!

Grazie a te, quindi un ipotetico global value lo riterresti comunque una “scommessa”, meglio restare piu sul generico/classico?

Tutto ciò che si discosta dal più ampio indice disponibile è una scommessa, parola di John Bogle! ( guardati questo video a riguardo che parla proprio di questo : https://www.youtube.com/watch?v=OQQC-BQT2pM ).

ubi j. bogle, rob cessat..;) grazie, alla prossima! 🙂