Si possono pagare meno tasse sugli investimenti?

La risposta a questa domanda è:

Sì!

Esiste un modo molto semplice ed ovviamente legale per ridurre il carico fiscale sul nostro portafoglio, si tratta degli ETF ad accumulazione.

Un ETF ad accumulazione è un fondo che replica l’andamento di determinati indici/settori e reinveste automaticamente in nuovi titoli dello stesso fondo i proventi (interessi/dividendi) maturati.

I vantaggi di un ETF ad accumulazione sono:

- automatizzazione dell’investimento, evitando di pagare le commissioni per l’acquisto di nuovi titoli;

- posticipazione dell’imposizione fiscale e sfruttamento dell’interesse composto.

In sostanza, i proventi generati e reinvestiti in quote del fondo non vengono assoggettati a tassazione se non al momento in cui si decide di vendere le quote del fondo.

Rimandare l’incasso effettivo degli interessi/dividendi ad un momento successivo consente di avere un rendimento “extra” sull’investimento, in quanto l’effetto dell’interesse composto può agire su un capitale aggiuntivo, rappresentato dalle tasse non pagate al momento.

Chiariamo tutto con un esempio, mettendo a confronto un ETF ad accumulazione con un ETF a distribuzione.

CASO 1: ETF AD ACCUMULAZIONE

Supponiamo di partire con un capitale iniziale di 10.000 Euro ed ipotizziamo un interesse del 10%; alla fine del primo anno d’investimento avremo:

Euro 10.000 (capitale Iniziale) + Euro 1000 (interessi) = Euro 11.000

Se i 1.000 Euro di dividendi/interessi vengono reinvestiti, all’inizio del secondo anno d’investimento avremo un capitale di partenza di 11.000 Euro; applicando nuovamente un interesse del 10%, alla fine del secondo anno avremo accumulato il seguente capitale:

Euro 11.000 (capitale inziale) + Euro 1.100 (interessi) = Euro 12.100

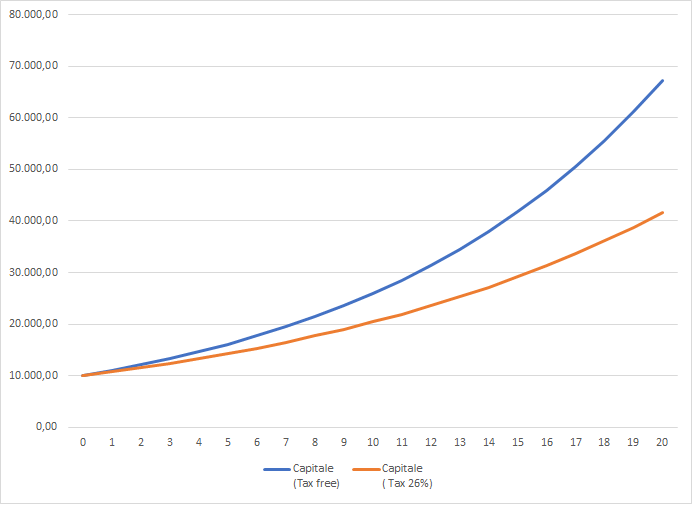

Continuando a reinvestire i nostri proventi, dopo 20 anni, ipotizzando un interesse del 10% annuo, avremo accumulato una somma pari a 67.275 Euro.

CASO 2: ETF A DISTRIBUZIONE

Vediamo ora cosa accade se invece incassiamo periodicamente i proventi generati dal nostro ETF.

Partiamo sempre da un capitale iniziale di 10.000 Euro ed ipotizziamo sempre un rendimento del 10%; alla fine del primo anno avremo:

Euro 10.000 (capitale iniziale) + Euro 740 (interessi) = Euro 10.740

in quanto dalla quota lorda degli interessi maturati pari a Euro 1.000 occorre togliere Euro 260, pari alla tassazione del 26% che si applica sul capital gain.

All’inizio del secondo anno disporremo quindi di una quota minore da reinvestire, pari a Euro 740 e non Euro 1.000, senza contare che volendo reinvestire questa quota occorre anche pagare le commissioni previste dal fondo prescelto e/o dalla piattaforma di trading utilizzata.

Reinvestendo i proventi maturati ogni anno e trascurando le commissioni, sempre nell’ipotesi di un interesse annuo del 10%, dopo 20 anni il nostro capitale sarà di soli Euro 41.695,16.

Se non volete fare calcoli, per capire come siamo arrivati al capitale al ventesimo anno nei 2 casi leggete: Mettere il turbo al portafoglio

Confrontiamo con un grafico l’andamento dei nostri 2 investimenti.

Come possiamo notare, man mano che passano gli anni, la differenza di rendimento dei 2 investimenti diviene sempre più marcata, mostrando in modo chiaro l’effetto del differimento dell’imposta a parità delle altre condizioni.

Quindi, se siete alla ricerca di un rendimento “extra” per raggiungere i vostri obiettivi finanziari, valutate la possibilità di utilizzare un ETF ad accumulazione anziché un ETF a distribuzione per lunghi periodi di tempo; maggiore sarà la durata dell’investimento e maggiore sarà il beneficio ottenuto.

Lascia un Commento

Vuoi partecipare alla discussione?Fornisci il tuo contributo!