I benefici della diversificazione li abbiamo già visti in passato e costituiscono l’unico vero e proprio pasto gratis in finanza.

“Diversificate all’ennesima potenza” è un altro degli insegnamenti che ci ha lasciato Jack Bogle.

Un modo per spingere la diversificazione di un portafoglio a ottimi livelli è quello di considerare azioni e obbligazioni appartenenti a tutto il globo.

Ci sono varie possibili asset allocation per costruirsi un portafoglio globale.

a ) Azioni americane a larga capitalizzazione : 20%;

b) Azioni paesi sviluppati ex-US : 15%;

c) Azioni paesi emergenti : 5%;

d) Corporate Bonds : 22%;

e) Bond Governativi americani a 30 anni ; 15%;

f) Bond paesi ex-US : 16%

g) TIPS ( Bond indicizzati all’inflazione) : 2%

h) REIT : 5%

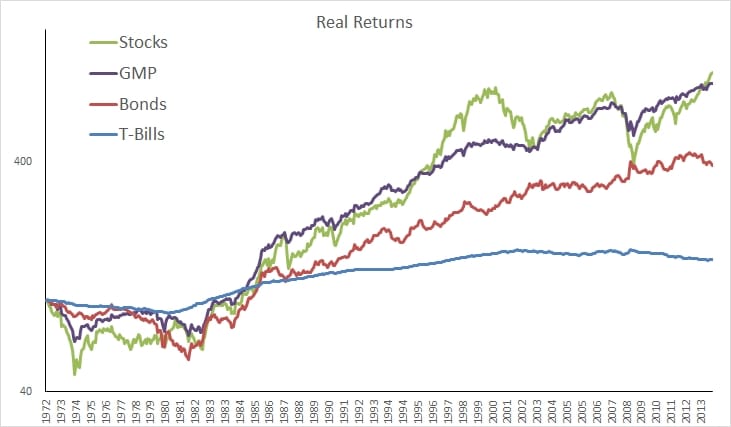

Le prestazioni avute da questo portafoglio nel periodo 1973-2013, così come i rendimenti di altre asset class, vengono mostrati nel seguente grafico.

Fonte Meb Faber : ( https://mebfaber.com/2015/05/30/chapter-6-the-global-market-portfolio/).

Questo portafoglio “globale” ha avuto ottime prestazioni ( rendimento annuale composto del 9.90% con una volatilità del 8.45%, praticamente identica alla volatilità o rischiosità avute dalle obbligazioni americane nello stesso periodo).

Il GMP di Faber ci conferma il fatto che più diversifichiamo , più riusciamo a ridurre la volatilità o rischiosità di un portafoglio e più aumentiamo le possibilità di avere un maggior rendimento dal nostro investimento.

Tale scelta ci mette già in una posizione di forte diversificazione rendendo più sereno il nostro investimento, nonché meno soggetto alle vicissitudini di un singolo paese, settore di business, area geografica, valuta, etc.

Buongiorno,

articolo molto interessante, già conoscevo le idee e i portafogli di faber, anche l’altra versione GAA sempre presente sul suo libro, ma leggere considerazioni in italiano è molto piu rilassante 🙂

quello che vorrei chiedere è piu riguardante la finanza comportamentale che l’asset allocation, visto che il portafoglio perfetto non esiste e quello migliore è quello che ognuno di noi riesce a portare avanti senza problemi emotivi e over trading.

mettiamo che qualcuno (miocugggino) avesse disperatamente cercato di fare market timing, sbagliando, e si fosse perso buona parte dell’incredibile rialzo partito 10 anni fa e ora si ritrovasse il portafoglio sottodimensionato rispetto all’allocazione azionaria ideale, avendo investito per lo più attraverso DCA.

Ora essendosi liberata una somma importante, sufficiente a colmare questo gap..avrebbe senso essere coerenti col passato (magari continuando a sbagliare, immaginando una recessione o un cigno nero che probabilmente non ci saranno mai) oppure evitando qualunque tipo di previsione, investire tutto e subito e (a parte i fisiologici ribilanciamenti) e fregarsene di drawdowns, volatility e recovery? qualunque suggerimento o riflessione sarà molto apprezzato…uno studia, legge tanto, poi quando arriva il momento di agire, il braccino è sempre corto (loss aversion bias)

Buongiorno a te Nicola!

concordo in pieno con la tua analisi; dopo anni di lettura e di sperimentazione di alcuni cicli di mercato ho capito che l’importante è:

0) avere un obiettivo finanziario;

1) conoscere se stessi e capire il proprio grado di rischio;

2) In base al punto 1) definire la propria asset allocation, ovvero suddivisione fra azioni ed obbligazioni sostanzialmente;

2) avere un metodo/strategia che possiamo applicare magari in automatico;

3) avere fiducia che i mercati continueranno a comportarsi come hanno sempre fatto.

4) Più si allunga l’orizzonte temporale, più aumentano le probabilità di avere dei risultati positivi e battere l’inflazione.

Io adopero il classico PAC ( strategia buy and hold) , e nei momenti di discesa dei mercati cerco poi d’incrementare i contributi standard.

Con il PAC ( sopratutto in automatico ) hai inoltre la possibilità di smussare la volatitilità ed andare sempre a cogliere punti di minimo ( che si riveleranno tali solo a posteriori) e di rimanere investiti, cosa fondamentale per ottenere un risultato a lungo termine. Penso alla fine sia il miglior compromesso sopratutto per gestire l’emotività nei momenti di calo dei mercati. I cigni neri ci sono stati e ci saranno sempre…………….

Il Lump sum ( investire tutto subito ) ha comunque buone probabilità di battere il PAC a lungo termine, tuttavia ti espone al rischio di vedere anche “dimezzato” ( vedi 2008 ) il tuo capitale subito dopo se i mercati subiscono un crollo. L’importante e che uno possa applicare sempre la stessa strategia in ogni condizione di mercato ( facile a dirsi difficile ad applicarsi perciò è fondamentale automatizzare il proprio piano).

Ottimo spunto di riflessione suggerito Nicola, grazie ancora e rimaniamo in contatto.

Grazie

avrò sicuramente modo di farti altre domande, se non sono di troppo disturbo

Prego Nicola! Il blog vuole essere un ambiente di crescita della cultura finanziaria di tutti. A presto